Фас Росії не підтримала встановлення мінімальної ціни поліса ДМС для трудових мігрантів. Класифікація страхування

Щорічно з 2006 р. Незалежний актуарний інформаційно-аналітичний центр на замовлення РСА проводить актуарне дослідження на тему: "Моніторинг діючих страхових тарифів по ОСАЦВ на їх відповідність збитковості, що складається, за даним видом страхування".

Розрахунок тарифів, ґрунтується на первинних та агрегованих даних страхових компаній дійсних членів РСА. Як основна методологічна база розрахунків використовується узагальнена лінійна модель.

За результатами дослідження формуються та направляються до міністерств та відомств пропозиції щодо коригування діючих тарифів по ОСАЦВ.

Зміст наукового звіту з результатами виконаного дослідження виглядає наступним чином:

1. Основні результати та висновки

2. Збір та узагальнення страхової статистики з ОСАЦВ

2.1. Інформаційна база дослідження

2.2. Система перевірок агрегованих даних

2.3. Аналіз основних показників агрегованих даних

2.3.1. Порівняльний аналіз даних «Форми звітності для розрахунку страхових тарифів» та даних, отриманих з інших форм статистичної звітності РСА

2.3.2. Порівняльний аналіз даних «Форми звітності для розрахунку страхових тарифів» за різні звітні періоди

3. Опис моделі, яка використовується для розрахунку тарифів

4. Розрахунок тарифів по ОСАЦВ на підставі консолідованих даних

4.1. Структура даних, представлених для аналізу, та порядок проведення розрахунків

4.2. Порядок проведення розрахунків

4.3. Аналіз розвитку збитків, що базується на даних трикутників розвитку збитків

4.3.1. Оцінка середнього часу врегулювання збитків

4.4. Розрахунок частоти настання страхового випадку та середнього збитку для всіх типів ТЗ з використанням «основної» багатофакторної моделі

4.5. Розрахунок коефіцієнтів страхових тарифів

4.5.1. Коефіцієнт страхових тарифів залежно від території переважного користування транспортним засобом (КТ)

4.5.2. Коефіцієнт страхових тарифів залежно від потужності двигуна легкового автомобілята таксі (КМ)

4.5.3. Перевірка точності апроксимації узагальненою лінійною моделлю реальних даних

4.5.4. Розрахунок страхових тарифів по пулу страхових компаній

4.5.5. Коефіцієнт страхових тарифів залежно від віку та стажу водія, допущеного до керування транспортним засобом (КВС), та наявності відомостей про кількість осіб, допущених до керування транспортним засобом (КО)

4.5.6. Коефіцієнт страхових тарифів, залежно від періоду використання транспортного засобу (КС)

4.6. Розрахунок нетто-премії з урахуванням впливу резервів збитків, інфляції середнього розміру збитку, зміни частоти страхового випадку, а також ризикової надбавки

4.6.1. Врахування інфляції середнього розміру збитку

4.6.2. Врахування зміни частоти страхового випадку

4.6.3. Облік ризикової надбавки

4.7. Розрахунок брутто-премії з урахуванням впливу системи бонус – малус

4.7.1. Врахування впливу на страхову брутто-премію системи Бонус - малус

4.7.2. Коригування базової брутто-премії з урахуванням особливості структури наявних статистичних даних

4.7.3. Порівняння розрахункової величини брутто-премії зі значеннями, зазначеними в Постанові Уряду №739

4.8. Порівняння запропонованих тарифів з ОСАЦВ з діючими значеннями

5. Дослідження відповідності територіальних коефіцієнтів ОСАЦВ реальним даним у межах міст

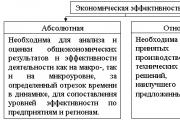

Актуарні розрахунки

Центральне місце у договорі страхування займає вартість страхової послуги.

Актуарні розрахунки- Це процес, в ході якого визначається собівартість та вартість страхової послуги.

Страхові актуарії– громадяни Російської Федерації, які мають кваліфікаційний атестат та здійснюють на підставі трудового або цивільно-правового договору зі страховиком діяльність з розрахунків страхових тарифів, страхових резервів, оцінки його інвестиційних проектів з використанням актуарних розрахунків.

За допомогою актуарних розрахунків розраховується тарифна ставка – вартість страхового ризику та інших витрат страховика. Сукупність тарифних ставок має назву тарифу.

Тарифні ставки бувають двох видів: брутто-ставка, нетто-ставка.

Брутто-ставка- Ставка, за якою укладається договір страхування. Нетто-ставка- Вартість страхового ризику, ця ставка йде на створення фонду виплат страхувальнику.

Брутто-ставка = нетто-ставка + навантаження. Навантаження включає:

А. Витрати з організації та проведення страхової справи, що включають:

- - Організаційні витрати - при установі страхової компанії;

- – аквізиційні витрати – із залучення страхувальників через страхових агентів;

- – інкасаційні витрати – з обслуговування готівкового грошового обороту;

- – ліквідаційні витрати – з ліквідації збитків;

- - Управлінські витрати.

Б. Відрахування до запасних фондів.

В. Прибуток страхової компанії.

де Тп – тарифна нетто-ставка; Р(А)- Імовірність настання страхового випадку, Р(А) =Кв/Кд; До- Коефіцієнт, К=Св/Сс; Кд - кількість виплат за той чи інший період; Кд – кількість укладених договорів; Св – середня виплата за одним договором; Сс – середня страхова сума однією договор.

![]()

Тп є показником збитковості на 100 руб. страхової суми

![]()

де T h – тарифна брутто-ставка; Н – навантаження, виражена у % до брутто-ставки.

Ставка-брутто йде на відшкодування збитків, покриття витрат страхової компанії, утворення страхових фондів та отримання прибутку. Прибуток розподіляється за звичайною схемою: спочатку сплачуються податки (податок на прибуток, податок на майно та ін.), чистий прибутоквикористовується створення резервного фонду, фонду розвитку суспільства, виплату дивідендів, заохочення працівників суспільства та інші цели.

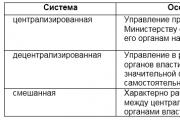

Класифікація страхування. Системи страхування

Існує багато видів страхування, тому потрібна їх класифікація. Вона може здійснюватися за різними критеріями.

За цілями страхової діяльностірозрізняють дві сфери - комерційне та некомерційне страхування. Некомерційне страхування включає в себе соціальне страхування, обов'язкове медичне страхування та ін. Комерційне страхування включає первинне або пряме страхування, співстрахування, перестрахування.

За рівнями захисту трудящихРозрізняють страхування від галузевого ризику, від ризику підприємства та індивідуального ризику (за рахунок власних коштів громадян).

За галузями страхуваннярозрізняють страхування особисте (страхування життя та страхування від нещасних випадків), майнове (страхування різних матеріальних цінностей, майнових прав і капіталу; страхування від можливих втрат доходу та непередбачених витрат) та страхування цивільної відповідальності (страхування відповідальності за заподіяння шкоди та страхування відповідальності за договором) . До страхування відповідальності за заподіяння шкоди належать найважливіші види страхування; цивільної відповідальності власників автотранспорту, підприємств – джерел підвищеної небезпеки, відповідальності роботодавця перед найманими робітниками та службовцями, професійної відповідальності лікарів, фармацевтів, бухгалтерів, будівельників тощо, відповідальності за забруднення довкілля. Страхування відповідальності за договором охоплює відповідальність за будь-які договірні відносини сторін: за договорами постачання, перевезення, контрактації тощо.

За обсягом страхової відповідальностірозрізняють обов'язкове та добровільне страхування. До обов'язкового страхування належить страхування пасажирів, працівників міліції, зовнішньої розвідки, військовослужбовців, співробітників податкових інспекцій та податкової поліції, космонавтів та ін.

За класом страхуваннярозрізняють страхування вогневе, транспортне, інженерне та ін.

За формою організації страхової справистрахування ділиться на групове та індивідуальне.

За орієнтацією страхових інтересіврозрізняють страхування, орієнтоване на запити сім'ї, та страхування підприємницьких ризиків. Страхування підприємницьких ризиків включає страхування у разі неотримання прибутку, зниження рентабельності, освіти збитків; у разі неплатежу за рахунками постачальника продукції; втраченої вигоди за невдалими угодами; від простоїв обладнання та ін.

Про динаміку розвитку та співвідношення окремих видів страхування на російському ринкусвідчать дані табл. 18.1.

Таблиця 18.1

Динаміка обсягів страхових премій та страхових виплат суб'єктів страхової справи РФ за 2005-2009 рр., млрд руб.

За розглянуті у табл. 18.1 5 років страхові премії зросли 2 разу, страхові виплати – 2,7 разу. Змінилася також структура страхових премій та страхових виплат. Якщо у 2005–2007 роках. переважали страхові премії добровільного страхування, то у 2008–2009 роках. спостерігається переважання премій обов'язкового страхування. У структурі страхових виплат картина інша – переважають виплати у галузі обов'язкового страхування.

Зміни у структурі страхових премій та страхових виплат добровільного та обов'язкового страхування показують дані табл. 18.2.

У загальному обсязі страхових премій збільшилася питома вага обов'язкового страхування (з 41 до 57%) за рахунок скорочення частки добровільного страхування. У зміні структури страхових виплат спостерігається така ж тенденція зростання частки обов'язкового страхування (з 60 до 69%).

Таблиця 18.2

Динаміка структури страхових премій та страхових виплат добровільного та обов'язкового страхування за 2005–2009 рр., % до підсумку

|

Показники |

||||||||||

|

страхові |

страхові |

страхові |

страхові |

страхові |

||||||

|

Добровільне страхування: а) страхування життя |

||||||||||

|

б) особисте страхування |

||||||||||

|

в) майнове страхування |

||||||||||

|

г) страхування відповідальності |

||||||||||

|

д) страхування ризиків |

||||||||||

|

Обов'язкове страхування: а) страхування відповідальності власників автотранспортних засобів |

||||||||||

|

б) обов'язкове медичне страхування |

||||||||||

|

в) інші види страхування |

||||||||||

В обсязі страхових премій із добровільного страхування суттєво знизилася частка особистого (на 6%) та майнового страхування (на 10%). В обсязі страхових виплат із добровільного страхування також знизилася питома вага особистого страхування, але зросла частка майнового страхування, з'явилося страхування підприємницьких та фінансових ризиків.

В обсязі страхових премій з обов'язкового страхування значно зросла питома вага обов'язкового медичного страхування (з 29 до 48%), знизилася частка ОСАЦВ (з 11 до 9%). В обсязі страхових платежів з обов'язкового страхування спостерігається така сама тенденція.

Слід звернути увагу на співвідношення страхових премій та страхових виплат. Якщо за обов'язковим страхуванням має місце перевищення виплат над преміями, то при добровільному страхуванні, навпаки, частка страхових премій значно вища за питому вагу страхових виплат.

Одним із важливих показників, що характеризують рівень розвитку страхування в країні, є співвідношення між розмірами страхової премії та ВВП. У найрозвиненіших країнах його величина зазвичай коливається від 8 до 12%. У Російській Федерації у 2009 р. таке співвідношення було менше 3%. Це свідчить про низький рівень розвитку страхування.

Свідченням недостатнього рівня розвитку страхування у Росії є різке скорочення числа страхових компаній. З липня 1996 р. по грудень 1997 р. їх суто скоротилося майже 500, чи 18% . Станом на 1 січня 1998 р. у Державному реєстрі значилося 2334 страхові компанії, на 1 січня 1999 р. – 1864. У 1998 р. було відкликано ліцензії у 496 страхових компаній, призупинено дію ліцензій у 116 страхових компаній. На 30 червня 2010 р. кількість страховиків становила 666, у тому числі 660 страхових компаній та 6 товариств взаємного кредитування.

Системи страхування

Розрізняють п'ять систем страхування.

- 1. Страхування за дійсною вартістю майна.

- 2. Страхування у системі пропорційної відповідальності.Це неповне часткове страхування об'єкта. У цьому випадку сума страхового відшкодування зменшується пропорційно частці страхової суми у дійсній вартості об'єкта.

де Q - страхове відшкодування; Т -фактична сума збитків; S- Страхова сума за договором; W –ринкова оцінка об'єкта страхування.

Припустимо, машина вартістю 6000 дол. була застрахована у сумі 3000 дол., а фактичний збиток становив 2000 дол. Страхове відшкодування становитиме 50% від суми збитків, тобто. 1000 дол.

- 3. Страхування за системою першого ризику.І тут страхове відшкодування виплачується у вигляді шкоди, але не більше страхової суми. Збитки понад страхову суму взагалі не виплачуються. Якщо збитки у попередньому прикладі склали 5000 дол., то страхувальник отримав лише 3000 дол.

- 4. Система дробової частини.У договорі страхування встановлюються дві страхові суми: показана вартість та дійсна вартість. За наведеною вартістю страхувальник отримує відшкодування, виражене у % або натуральним дробом. Відповідальність страховика обмежена розмірами дрібної частини. Якщо показана вартість дорівнює дійсною, то страхування дробової частини перетворюється на страхування за системою першого ризику. Якщо показана вартість менша за дійсну, то страхування дробової частини перетворюється на страхування за системою пропорційної відповідальності.

- 5. Страхування за відновлювальною вартістю.У цьому випадку страхове відшкодування дорівнює ціні нового майна відповідного виду. Звичайно, і страхові внески при цьому будуть вищими, ніж за інших систем страхування.

У договорах страхування часто використовується франшиза, яка є особистою участю страхувальника у покритті шкоди. Франшиза встановлюється у рублях або у відсотках до страхової суми або на шкоду. Франшиза вигідна і страхувальнику та страховику. Страхувальник отримує знижки зі страхового тарифу, а страховик частину збитків перекладає на страхувальника. Франшиза буває двох видів – умовна та безумовна.

Умовна (незчитана) франшизаозначає, що страховик звільняється від відповідальності за збитки, якщо він не перевищує відсотки франшизи. Якщо збитки більші за франшизу, то страховик зобов'язаний відшкодувати збитки повністю. За наявності умовної франшизи у договорі страхування робиться запис "вільно від ... відсотків".

Безумовна (віднімається) франшизаозначає, що страхове відшкодування завжди дорівнює шкоді за мінусом безумовної франшизи. За наявності безумовної франшизи у договорі страхування робиться запис "вільно від перших... відсотків".

Федеральна антимонопольна служба (ФАС) Росії не підтримала ідею встановлення мінімальної ціни, оскільки такий підхід суперечить положенням законодавства про захист конкуренції, повідомив президент Міжрегіонального союзу медичних страховиків (МСМС) Дмитро Кузнєцов, посилаючись на дискусію на цю тему. засідання експертної ради зі страхування Банку Росії.

За його словами, мінімальний стандарт послуг з полісу добровільного медичного страхування для трудових мігрантів, які приїжджають до Росії, був розроблений ЧСМЗ і запропонований Банку Росії, він включав перелік ризиків, що покриваються, винятки, мінімальну вартість поліса і мінімальний обсяг страхового покриття.

«ФАС Росії вважає порушенням законодавства про захист конкуренції встановлення будь-якої фіксованої ціни за полісом будь-якого добровільного виду страхування», - сказав глава ЧСМЗ. Він додав, що в свою чергу представник Росспоживнагляду під час обговорення на засіданні ради висловився за розширення переліку ризиків щодо полісу ДМС для мігрантів. МОЗ поки не представило своєї позиції, уточнив Д.Кузнєцов.

Президент МСМС додав, що Банк Росії та страхова спільнота запропонували встановити мінімальний рівень вартості для полісу ДМС трудових мігрантів. «Спочатку передбачалося, що така вартість та мінімально гарантований обсяг будуть зафіксовані у спеціальній вказівці Банку Росії», - сказав він.

«Згідно з розрахунками ЧСЧС, мінімальна вартість річного поліса запропонована на рівні трохи більше 5 тис. рублів при страховій сумі близько 100 тис. рублів. Якщо страхувальник захоче розширити перелік ризиків щодо полісу ДМС або збільшити страхову суму, він, безумовно, зможе це зробити за додаткову плату. Строк дії договору встановлюється, виходячи з передбачуваного строку трудової діяльностіу РФ», - повідомив він.

«Встановлення мінімального цінового порогу дозволить уникнути демпінгу, тобто ситуації, коли вартість поліса призначатиметься довільно, наприклад, на рівні 1 тис. рублів. Така сума може здатися комусь привабливою, але означає для власника практичну неможливість отримання адекватної медичної допомоги. Документ у цьому випадку служить цілям виконання формальних вимог законодавства щодо наявності у мігранта страхового захисту з ДМС на додаток до придбаної ліцензії, він не захищає людей реально», - пояснив Д.Кузнєцов.

Президент ЧСМС переконаний, що демпінгу у цьому соціально значущому вигляді страхування протистояти необхідно. "Навіть якщо мінімальну вартість як частину стандарту ДМС для мігрантів прийняти не вдасться, все одно ціноутворення залишиться у сфері особливої уваги Центробанку як регулятора", - припустив голова ЧСМЗ.

Як пояснила головний експерт Інтерфакс-ЦЕА Анжела Долгополова, для цього у Банку Росії в 2015 році з'являться додаткові інструменти. «Так, з середини цього року страховики будуть зобов'язані додавати до щорічних звітів висновок актуаріїв з математичним обґрунтуванням тарифів, що застосовуються. Регулятор, бачачи неадекватну політику страховика, може перевірити на відповідність заявлене актуарієм висновок діям самої страхової компанії, поцікавитися її фінансової стійкістю. Особливо це важливо для моніторингу зобов'язань страховика із соціально значимих видів страхування. У цій ситуації системний необґрунтований демпінг навряд чи пройде непоміченим, таке може каратися вказівками регулятора. У цьому випадку визначення мінімального рівня ціни в ДМС для трудових мігрантів профспільнотою може мати індикативний характер», - вважає аналітик.

«За підсумками обговорення на експертній раді зі страхування на початку березня цього року Банк Росії запросив у ЧСЧС актуарні розрахунки на підтвердження мінімальної вартості ДМС для трудових мігрантів», - повідомив Д.Кузнєцов. Він додав, що середня вартість полісу ДМС у РФ для російських громадян з повним покриттям у 5-10 разів вища.

Він не виключив можливості продовження обговорення теми на майданчику експертної ради Банку Росії, якщо регулятор визнає це за необхідне.

Як повідомив агентству «Інтерфакс-АФІ» експерт у сфері ЗМС, витрати російського бюджету на надання медичної допомоги мігрантам не враховуються окремо. Водночас, за експертними оцінками, витрати російського бюджету на виклики служби «швидкої допомоги» для мігрантів у 2013 році могли становити від 3 млрд. рублів до 6 млрд. рублів. При цьому він нагадав, що «з низкою держав Росією укладено двосторонні угоди про взаємне надання медичної допомоги громадянам, які приїжджають».

Як повідомлялося раніше, для отримання патенту іноземний громадянин має подати до органу міграційної служби протягом 30 календарних днів з дня в'їзду до РФ поліс ДМС, придбаний у російській компанії.

Фінмаркет

Актуарні розрахунки страхових тарифів (тарифних ставок) виробляються на основі методології актуарної оцінки ризиків та ймовірностей настання страхових випадків. Питання актуарних розрахунків займають центральне місце у діяльності будь-якого страховика. Їх значення визначається тим, що страховик, як правило, проводить ряд різних за змістом та характером видів страхування, що вимагають адекватного математичного виміру прийнятих за договорами зобов'язань. При обчисленні страхових внесків та страхових виплат їх розміри (в цілому для республіки, по окремих регіонах, районах, селищах, турорганізаціях тощо) повинні змінюватися в ієрархічних структурах з різними умовами ризикових ситуацій у часі та просторі /21/.

У практиці актуарних розрахунків широко використовується страхова статистика. Вона являє собою систематизоване вивчення та узагальнення найбільш масових та типових страхових операцій, вартісних показників, що характеризують страхову справу. У цьому чим більше кількість об'єктів спостереження, тим точніше оцінка ймовірності настання тієї чи іншої випадку, оскільки у великій сукупності вибірок діє і дає прийнятні результати закон великих чисел.

Процес розробки та обґрунтування страхових тарифів називається тарифною політикою,під якою розуміється цілеспрямована діяльність страховика щодо встановлення, уточнення та впорядкування страхових тарифів на користь успішного, беззбиткового розвитку страхування. Базується вона на наступних основних принципах:

- * еквівалентність страхових відносин страхувальника та страховика;

- * Доступність страхових тарифів для широкого кола страхувальників;

- * Стабільність розмірів страхових тарифів протягом тривалого часу;

- * Розширення обсягів страхової відповідальності (страхового покриття);

- * Самоокупність та рентабельність страхових операцій.

Еквівалентність страхових відносин сторін(страховика та страхувальника) означає, що нетто-ставки повинні максимально відповідати ймовірній величині збитків. Тим самим забезпечується повернення коштів страхового резерву за тарифний період тієї сукупності страхувальників, у масштабах якої «будувався» страховий тариф. Таким чином, принцип еквівалентності має відповідати перерозподільній сутності страхування як замкнутій розкладці збитків.

З економічної та правової точок зору еквівалентність страхових відносин можна розглядати як одиницю виміру взаємних зобов'язань сторін.

Доступність страхового тарифудля широкого кола страхувальників передбачає їхню прийнятність: надмірно високі тарифні ставки стають гальмом у розвитку страхування. Страхові внески мають становити суму, яка не є для страхувальника обтяжливою, інакше страхування може стати невигідним. Наприклад, при екологічному страхуванні можна «заламати» такий внесок (чи платіж), що він перевищить штраф за збитки внаслідок викиду (скидання) отруйних речовин, забруднення природного середовища тощо. Причому важливо наголосити, що чим більше коло страхувальників та об'єктів охоплює страхування, тим менша частка у розкладці збитків припадає на кожного та доступніший за страховий тариф (для тургрупи з 10 та 30 осіб різні тарифи).

Стабільність розмірів страхового тарифу. Добільш менш постійним тарифам звикають і страхувальники, і страхові працівники. При цьому у перших міцніє впевненість у солідності страхової справи та платоспроможності страхової компанії. Розміри страхового тарифу суттєво залежать від умов та місця страхування. Наприклад, вони абсолютно різні для туристів, які виїжджають у спекотні країни (Африку, Таїланд, Єгипет, Туреччину); на гірськолижні курорти(Альпи, Теберду, Домбай); з історичних місць (Бородіно, Золоте кільце, Лувр, Дрезден та ін.).

Розширення обсягів страхової ответственности.Дотримання цього принципу є пріоритетним напрямом у діяльності страховика.

Це можна пояснити з прикладу страхування життя. Тут розширення страхової відповідальності включає додаткове страхування смерті (загибелі) туриста, включаючи репатріацію тіла та ін.

Самоокупність та рентабельність страхових операцій.Ці фінансові принципи повною мірою відносяться до страховика, який здійснює страхові виплати та інші витрати за рахунок страхових платежів, що надійшли. Причому СТ повинен розраховуватися таким чином, щоб надходження страхових платежів не лише покривало витрати страховика (відшкодування збитків, податок на прибуток, утримання працівників тощо), але й забезпечувало перевищення доходів над витратами (прибуток) для розширення діяльності страхової компанії, придбання майна, оргтехніки, заохочення за трудові здобутки тощо.

Це перевищення закладається у так зване навантаження, оскільки в нетто-ставці, що забезпечує замкнуту розкладку збитків, немає місця для прибутку. Якщо фактична збитковість страхової виплати (страхових відшкодувань та забезпечень) виявиться нижчою від діючої нетто-ставки (ніхто не помер, нічого не згоріло тощо), то економія, що утворилася, може бути розділена за трьома «частковими» напрямками:

- * у резерв страховика;

- * у фонди запобіжних заходів, оплати праці та ін;

- * На поповнення прибутку.

Особливості актуарних розрахунків при страхуванні туристів

Особливості актуарних розрахунків при страхуванні туристів виражаються насамперед у специфіці обчислення страхового тарифу. При добровільному страхуванні туристів він визначається страховиком на основі сукупності об'єктів страхування - особистого, майнового та страхування відповідальності, що вимагають адекватного математичного виміру зобов'язань за договорами.

Істотне значення під час проведення актуарних розрахунків страхування туристів (перша особливість) має та обставина, що під цим розуміються масові ризикові види страхування. Вони характеризуються, з одного боку, однорідністю страхових подій з незначними розкидами за величиною шкоди (шкоди) при настанні страхових випадків (нещасні випадки, хвороби; втрати, зникнення, руйнування, затоплення особистого майна, заподіяння шкоди (шкоди) третій особі та ін.) , а з іншого – аномальними (катастрофічними) ситуаціями – смерть (загибель) окремого туриста чи масова.

У першому випадку розрахунок страхового тарифу ведеться без ризикової надбавки, у другому – з її використанням. При цьому можливі два варіанти розрахунку ризикової надбавки:

- * по одному виду страхування або страхового випадку - особисте страхування, смерть (загибель) туриста;

- * за декількома видами та страховими ризиками - особисте, майнове страхування, загибель туриста, знищення, затоплення, пошкодження, крадіжка майна тощо.

Обидва варіанти вимагають, як правило, передачі більшої частини ризику у перестрахування закордонному партнеру або сервісній, вже згаданій компанії сприяння. Assistance.

Друга особливість актуарних тарифів при страхуванні туристів: у практиці їхнього розрахунку широко використовується страхова статистика. Вона є систематизоване вивчення найбільш масових і типових випадків, вартісних показників страхових виплат тощо.

Однак у цьому виді страхування є лише кілька (приблизно 3-5%) об'єктів, які стосуються страхового випадку. При цьому, як правило, страхові виплати суттєво відрізняються від страхових сум (страхових покриттів), зазначених у договорі страхування. Тому нетто-ставка коригується на поправочний коефіцієнт (К»).Визначається він ставленням середньої страхової виплати до середньої страхової суми на один договір (До n = Св/Сс). Це дозволяє розмежувати ключові при розрахунку страхового тарифу поняття «ймовірність страхового випадку» і «ймовірність збитків».

Формула для розрахунку нетто-ставки (від 100 д. е. страхової суми) має вигляд:

Т нс = Р * До n * 100

де Р(А)- ймовірність настання страхового випадку (А);

До n - Поправочний, або коригуючий, коефіцієнт.

Методика розрахунку тарифних ставок з особистого ризикового страхування туристів

Під туристичними, чи масовими, ризиковими видами страхування у цій методиці розуміються види страхування, що охоплюють значну кількість суб'єктів страхування та страхових ризиків, що характеризуються однорідністю страхових подій (страхування на випадки хвороби та від нещасних випадків) з незначною різницею розмірів страхових сум.

Основні поняття та терміни, що використовуються в методиці

Тарифна ставка(ТС) (страховий тариф, або брутто-ставка) – це ставка страхового внеску(Платежі, премії) від сукупної страхової суми. За допомогою тарифних ставок обчислюються страхові внески, які сплачують страхувальники.

Страховий внесок(СВ) – добуток страхового тарифу (СТ),вираженого в грошових одиницях, на кількість сотень страхової суми (З c ) або процентної тарифної ставки на сукупну страхову суму (S cc ) , поділену на 100:

CB = CT число сотень З с,

або СВ = СТ *

Вихідними даними для розрахунку нетто- та брутто-ставки є:

1) ймовірність збитків, що лежить в основі нетто-ставки, яка залежить, у свою чергу, від ймовірності настання страхового випадку:

де Р г - ймовірність збитків;

Р cc - Імовірність настання страхового випадку.

Знаючи ймовірну кількість страхових випадків за тарифний період, можна визначити і ступінь ймовірності настання цих випадків. Вона є відношенням числа страхових випадків до кількості застрахованих об'єктів (укладених договорів)

де До cc- Число страхових випадків;

До д- кількість укладених договорів,

тобто. виражає коефіцієнт (відсоток) настання страхових випадків.

У грошовому вираженні чисельник зазначеного відношення дорівнюватиме сукупній сумі страхових виплат (SC в ) , а знаменник - максимально можливу страхову виплату, що дорівнює сукупній страховій сумі (SC з ) всіх застрахованих об'єктів N.Ставлення SC в /SC з - є показник збитковості страхової суми (Y сс ). Значення (Y сс ) - завжди менше одиниці (у межі одно одиниці, тобто. (Y сс )?1)

2) збитковість страхової суми (як відношення грошових показників), яка є величиною синтетичної та залежить від дії різних факторів: а) числа застрахованих об'єктів N;б) числа страхових випадків у Nдоговорах М;в) сукупної страхової суми застрахованих об'єктів (SC з ); г) суми страхової виплати однією об'єкт (CB i ).

Збитковість страхової суми може бути розрахована як за видами страхування загалом, і за окремими страховими ризиками. При цьому відношення числа здійснених виплат (До в ) (кількості страхових випадків) до кількості укладених договорів (До д ) визначає ймовірність настання страхових випадків (Р сс ), а відношення середньої виплати на один договір (CB i ) до середньої страхової суми на один договір (З ci ) є «поправним» коефіцієнтом, чи показником збитковості (До п ), що дозволяє розмежувати поняття «ймовірність страхового випадку» та «ймовірність збитків». На підставі викладеного можемо вважати, що сказане характеризує не що інше, як нетто-ставку Т нсзі 100 д.о. страхової суми Математично це може бути виражено формулою:

Т нс = * 100 = Р сс * До п * 100

У виразі (40) Кв*Свi – загальна сума страхових виплат, а Кд*Ссi, – загальна страхова сума застрахованих об'єктів. При виробництві розрахунків нетто-і брутто-ставки передбачається, що не буде масових страхових випадків, які спричинять відразу кілька страхових випадків (наприклад, загибель літака або теплохода з туристами тощо).

Розрахунок тарифів проводиться при заздалегідь відомій (або запланованій) кількості договорів N.

За наявності перерахованих умов розрахунок параметрів тарифних ставок з особистого страхування туристів провадиться за такими формулами:

де Р сс- ймовірність настання страхового випадку;

М- кількість страхових випадків у N договорах;

N- загальна кількість договорів, укладених за певний період;

З сс- Середня страхова сума;

З i- страхова сума під час укладання i-го договору ( i= 1, 2,…, N);

З в- Середня страхова виплата;

З вk- страхова виплата за k -мстраховому випадку (k= 1, 2……., М).

При страхуванні туристів за новими видами ризиків (наприклад, за космічних польотів туристів, польотах на дельтапланах, поїздках на Північний полюс тощо. ) та не в силу цього статистичних даних за величинами Р cc ; З cс ; З вці величини можуть оцінюватися експертним шляхом або як них можуть використовуватися значення показників аналогів (покази зарубіжних страхових компаній). У будь-якому випадку відношення З в /С ссрекомендується застосовувати не нижче 0,3 при страхуванні туристів від нещасних випадків та хвороб.

Розмір сукупної брутто-ставки розраховується відповідно до рівності

Т БС = Т СР + Н [д. е.],

де Т БС- брутто-ставка;

Т НС- Нетто-ставка;

У рівності (44) величини Т БС, Т НС, Н зазначаються абсолютних розмірах, тобто. у грошових одиницях (руб., дол. та ін.) зі 100 д. е. страхової суми.

Якщо навантаження встановлюється у відсотках до брутто-ставки, то в цьому випадку брутто-ставка визначається з виразу

Т БС = Т СР + Н +

де Н- стаття навантаження в абсолютних одиницях зі 100 д. е. страхової суми;

Н"- частка статей навантаження, що закладаються у тариф, у відсотках до брутто-ставки.

У цьому випадку вираз набуває вигляду

Т БС = = Т НС + Н, або

звідки Т БС (100-) = 100 * (Т НС + Н).

Остаточно Т БС = ,

де значення Т НС і Нвиражені в абсолютних одиницях, а Н"- у відсотках.

Якщо всі елементи (складові) навантаження виражені у відсотках щодо брутто-ставки, то значення Н дорівнюватиме нулю. Тоді остання формула набуде вигляду

Таким чином, для розрахунку тарифної ставки необхідно обчислити насамперед нетто-ставку як показник збитковості зі 100 д. е. страхової суми. Як випливає з формули (40), основна частина нетто-ставки ( Т НС) відповідає середнім виплатам страховика, які залежать від ймовірності страхового випадку ( Р СС), середньої страхової суми ( З CI) та середньої виплати ( З B) зі 100 д. е. страхової суми. Для врахування ймовірних відхилень кількості страхових випадків щодо їх середнього значення до складу нетто-ставки вводиться так звана ризикова надбавка (дельта надбавка), яка, у свою чергу, залежить ще від трьох параметрів: 1) кількості договорів, віднесених до періоду часу, на який проводиться страхування (n); 2) середнього розкиду (відхилення) страхових виплат ( R B); 3) гарантії безпеки г (гама) - необхідної ймовірності, з якої зібраних внесків має вистачити на страхові виплати за всіма страховими випадками.

Можливі два варіанти розрахунку ризикової надбавки:

- * за одним видом страхування (страхового ризику);

- * за декількома видами страхових ризиків. Ризикова надбавка із страхування туристів від нещасних випадків може бути розрахована за формулою

Т НС * б (г),

де б(г) - коефіцієнт, який залежить від гарантії безпеки. Його значення може бути взято з таблиці:

Середньоквадратичне відхилення (дисперсія) страхових виплат при настанні страхових випадків. За наявності статистики страхових виплат середньоквадратичне відхилення оцінюється за виразом

де З Bk- страхова виплата за k-мвипадку ( k= 1, 2…….M);

М- кількість страхових випадків та договорах;

З B- Середня виплата за одним договором страхування при настанні страхового випадку.

Якщо немає даних про величину R B, допускається обчислення ризикової надбавки за формулою

При розрахунку ризикової надбавки за декількома видами страхування (другий варіант) користуємося виразом

де м – коефіцієнт варіації страхової виплати, що відповідає відношенню середньоквадратичного відхилення до очікуваних страхових виплат. При цьому якщо i-й ризик характеризується ймовірністю його наступу Рі,середньою страховою виплатою Свi, і середньоквадратичним відхиленням, то

При невідомій величині відповідний доданок у чисельнику формули (54) допускається замінити величиною

Якщо не відома жодна з величин (за жодним видом страхування), то м обчислюється за формулою

Формули (50), (52) та (53) для обчислення ризикової надбавки тим точніше, чим більше величини n, Р СС і n*P I . При значеннях n, Р СС і n*P Iменше або рівних десяти формул (50), (52) і (53) носять наближений характер.

Якщо про величини Р CC , З CC і С Bнемає достовірної інформації, наприклад у разі, коли вони оцінюються не за формулами (41), (42) та (43) з використанням страхової статистики, то рекомендується брати б(г) = 3. З урахуванням викладеного сукупна нетто-ставка дорівнюватиме

Для вирішення четвертого завдання ми пропрацювали достатньо велика кількістьлітературних джерел і зробили висновок, що створення нового страхового продукту включає низку характерних етапів.

- 1 етап - попереднє дослідження розробки продукту:

- - Пошук ідеї нового продукту;

- - Економічний аналіз ідеї;

- - Оцінка можливостей страховика;

- - збір інформації про потенційний ринок та цільовий сегмент майбутнього продукту, аналіз конкуренції на ньому;

- - Проведення маркетингових досліджень та актуарних розрахунків відносності перспективності обраного сегмента.

- 2 етап - розробка технічної сторони нового продукту та його рекламної оболонки;

- 3 етап - розробка маркетингової стратегії нового продукту за його просуванні ринку.

Початковою стадією роботи над будь-яким страховим продуктом є поява основної ідеї, що спирається на дослідження страхового ринкуі що з нього. Рішення з приводу створення товару може бути «реактивним», тобто. наступним за розвитком ринку та реагуючим на його еволюцію, або «преактивним», що передбачає розвиток споживчих очікувань і потреб. Поява нового продукту може у принципі створити новий клас потреб, що ґрунтуються на раніше прихованих (латентних) потребах.

За цим слідує етап кількісного дослідження потенційного ринку: маркетингові дослідження в частині кількісної оцінки привабливості страхового продукту, кількісна оцінка потенційної аудиторії, визначення конкурентності ринків та прогноз потенційних дій конкурентів тощо.

Далі проводиться оцінка наявних можливостей, часу та сил, необхідних для технічної реалізації нового страхового продукту та його подальшої комерціалізації. На цьому етапі страховик повинен вирішити має в своєму розпорядженні (або не має в своєму розпорядженні) він необхідний фінансовий потенціал, підготовлені агентськими кадрами в достатній кількості, спеціалістами в галузі маркетингу та актуарних розрахунків, тобто. всім тим, що потрібно для детальної розробки та комерціалізації нового страхового продукту. На закінчення другої стадії розробки страхової продукції намічаються основні технічні характеристики.

На другому (основному) етапі страховик розпочинає докладну розробку страхової продукції. Визначаються: гарантії, страхові суми, франшизи, тарифи, особливі умови договорів (зокрема умови дострокового розірвання контракту), страхові премії, умови їх перерахування тощо. Проводиться юридичний аналіз умов страхування. На цьому етапі дуже важливо визначити ступінь привабливості страхового продукту для потенційної клієнтури. І тому може бути використано тестування страхового продукту певному сегменті.

Найважливішою складовою робіт у плані розробки нового продукту є третій етап - планування маркетингових зусиль щодо її комерціалізації. Цей етап здійснюватиме безпосередньо сама страхова компанія.

Модуль 1.

Insurance – страхування.

Страхування-

Страховик

Страхувальник-

Застрахована особа-

Вигодонабувач

Суспільство взаємо страхування

Страхові агенти-

Страховий брокер

Страховий випадок-

Страховий ризик-

Страхова сума

Страховий внесок

Страхова виплата

Страховий тариф

Страхові збитки

суброгація.

Абандон

Страхове покриття.

Страхове покриття

декувер.

Страхування із франшизою.

франшиза

Розрізняють умовну(невирахувану) та безумовну(віднімається) франшизу

S – страхова вартість.

Z – уч.

Способи поділу ризиків.

1. Договірна

Медичне страхування

Існує два види страхування:

· Обов'язкове (ОМС)

· Добровільне (ДМС)

Закон про медичне страхування – 1991р.

Медичне страхування – форма соціального захисту інтересів населення сфері охорони здоров'я.

Страхувальник у цій системі – це роботодавець (у разі ЗМС кошти на це страхування закладені у державному бюджеті), а також фізична особа(У разі ДМС).

Таким чином, обидва види страхування можуть бути як індивідуальні, і колективні. У системі ЗМС на даний час працюючі громадян звертаються до існуючих страхових компаній, що працює в системі ЗМС, самостійно.

Фонд оплати праці: ЄСП←страхування

1) заробітна плата

2) єдиний соціальний податок(ЄСП) ЗП←податок на дохід 13%

Перелік послуг та лікарських засобів визначається законодавством, яке щорічно переглядається як на федеральному, так і на регіональному рівнях.

При оформленні ДМС підприємством всім співробітників чи лише частини існують податкові льготы(до 10%).

Страхування грузів

(КАРГО) Ризики виникають за наступним ланцюжком: навантаження-доставка-розвантаження-порузь перевезення-переваолка і т.д.

Тарифи розраховуються виходячи з виду вантажу, його вартості, стану, умов перевезення, дальності тривалості, регулярності, виду транспорту (автоперевезення, ж.д., водний транспорт).

При перевезенні договір може укладатися разово чи кілька перевезень однієї й тієї виду вантажу з однаковими умовами (це генеральний договір), у якому обумовлюється період, наприклад рік. На кожну перевезення заздалегідь складається окремий документ виходячи з заяви страхувальника.

Суб'єкти цього виду страхування: відправник, отримувач, перевізник, експедитор.

Страхові ризики: від пожежі, вибуху, падіння, затоплення, шторму, зіткнення, випадкових ушкоджень, зміни температури, стихійних лих.

Коносамент – це спеціальна транспортна накладна, в якій зазначено або не зазначено одержувача (іменна або ордерна, на пред'явника).

Індосамент – передавальний підпис, який свідчить про передачу поліса тій особі, якій перейшли права на вантаж.

Розрізняють іменні, бланкові (ставиться підпис передавальної особи на пред'явника)

Міжнародною торговою палатою розроблено перелік термінів та класифікацію умов перевезень з погляду обов'язків продавця. (Інкотермс).

Фрахт-плата за перевезення вантажу

Приватна аварія – страхова подія, внаслідок якої збитки відносяться на рахунок тієї особи, яка їх зазнала.

Загальна аварія – страхова подія, збитки за якою розподіляються між усіма учасниками перевезення пропорційно вартості судна, вантажу чи фрахту.

| доставка | навантаження | митниця | фрахт | страхування | ||

| E | EXW | - | - | - | - | - |

| F | FAS | + | - | - | - | - |

| FOB | + | + | + | - | - | |

| C | CAF | + | + | + | + | - |

| CIF | + | + | + | + | + |

ОСАГО

Обов'язкове страхування громадян відповідальності власників транспортних засобів. Відноситься до страхування трьох осіб, які потерпіли у ДТП, внаслідок якого завдає шкоди їх життю, здоров'ю чи майну. Страхова сума сплачується за кожного страхового випадку незалежно від їх числа. Не підлягають страхуванню відповідальність за використанням транспортних засобів, швидкість яких не перевищує 20 км/год., а також транспорт, який знаходиться у віданні збройних сил. Страховик може відшкодувати збитки у вигляді ремонту транспортного засобу. Виплата здійснюється асоціацією страховиків у разі, коли вона не може здійснюватися страховими компаніями, наприклад, припинення діяльності компанії через відсутність ліцензії чи руйнування.

Страховим випадком визнається заподіяння внаслідок ДТП у період дії договору власником транспортного засобу шкоди життю, здоров'ю, майну, потерпілого. Не відносяться до страхових випадків:

· заподіяння шкоди внаслідок обставин непереборної сили чи наміру потерпілого

· військові дії

· Витрати пов'язані з втраченою вигодою або компенсацією моральної шкоди

· забруднення навколишнього середовища

Організації страхують відповідальність своїх працівників в обов'язки яких належить управління транспортними засобами.

За кількох потерпілих виплата кожному може становити до 160 тыс.руб. Якщо потерпілий один, максимальна сума дорівнює 240 тис. руб.

Страховик має право пред'явити особі, яка завдала шкоди регресним вимогам у таких випадках: умисел, стан сп'яніння, відсутність прав керувати транспортним засобом у разі, якщо винуватець залишив місце ДТП. Загалом система взаємовідносин між страховиком, страхувальником та вигодом набувачем регулюється стандартними правилами для всіх компаній, однак у деяких питаннях можливі нюанси, обумовлені в полісі (процедура надання страхувальнику транспортного засобу для огляду полі ДТП.)

Формування тарифів

В ОСАЦВ використовується великий список коефіцієнтів, що застосовуються у базовій тарифній ставці: коефіцієнт території, бонус-малус, віку та стажу, кількості осіб, допущених до керування, потужності двигуна транспортного засобу, періоду використання.

Бонус-Малус (КБМ)

| M … | 2,4 2,3 1,5 1,4 0,95 … 0,05 |

Поряд з ОСАЦВ страхові компанії пропонують ДОСЯГ з відносно не високим страховим внеском та більш привабливими страхувальнику сумами.

При виїзді за кордон транспортному засобінеобхідно купувати поліс у рамках системи зелена карта. Залежно від держави страхова сума може бути як необмеженою, і обмеженою. Такі поліси продаються також у РФ, проте не всі компанії включені до цієї системи.

Страхування та актуарні розрахунки.

Модуль 1.

Insurance – страхування.

Страхування-відносини щодо захисту майнових інтересів фізичних та юридичних осіб при настанні певних подій, страхових випадків, за рахунок грошових фондів, що формуються із страхових внесків, що сплачуються ними (премій).

Страховик(страх. орг.) - юридична особатією чи іншою ОПФ (організаційно-правова форма), створена для здійснення страхової діяльності та яка отримала ліцензію на право її проведення.

Страхувальник-юридична чи дієздатна фізична особа, яка вступає у страхові відносини із страховиком з метою захисту майнових чи інших інтересів своїх чи третіх осіб.

Застрахована особа-фізична особа, майнові чи інші інтереси якої застраховані ним особисто чи іншою особою, яка виступає як страхувальник.

Вигодонабувач- юридична або фізична особа, призначена страхувальником у укладанні договору або яка стає такою через закон і отримує право вимагати у страховика страхових виплат на свою користь при настанні страхового випадку.

Суспільство взаємо страхування(ОВС) – одна з поширених організаційно-правових форм взаємних страхових організацій. членами такої організації. Мета діяльності ОВД – здійснення страхування майнових інтересів його членів на основі методу взаємного страхування.

Страхові агенти-представляють інтереси страхових компаній, пропонують страхові товари.

Страховий брокер-представляє інтереси страхувальника.

Страхові актуарії (андеррайтинг)-люди, які розраховують страхові тарифи та відповідають за їх правильність.

Страховий випадок-подія, що вчинилася, передбачена договором страхування або законом з настанням якого настає обов'язок страховика провести страхову виплату страхувальнику, застрахованій особі, вигодонабувачу або іншим третім особам.

Страхова подіяале поява страхових випадків.

Страховий ризик-передбачуване подія, у разі наступу якого виробляється страхування.

Подія, що розглядається як страховий ризик повинна мати ознаки ймовірності та випадковості.

Страхова сума– визначена договором або встановлювана законом грошова сума, виходячи з якої встановлюються розміри страхового внеску та страхової вилати, якщо договором чи законними актами не передбачається інше.

При страхуванні майна або п/п (підприємницького) ризику страхова сума не може перевищувати їх дійсної вартості на момент укладення договору (страхова вартість). Страхова вартість вважається його дійсна розрахункова вартість.

Для п/п ризику такою вартістю вважається збитки, втрати від п/п діяльності, які страхувальник зазнає у разі настання страхового випадку.

Страховий внесок- Плата за страхування, яку страхувальник зобов'язаний внести страховику відповідно до договору страхування або закону.

Страхова виплата- Грошова сума, яку страховик відповідно до договору страхування повинен виплатити страхувальнику або вигода прохіднику при настанні страхового випадку.

Поки страхувальник не вніс гроші – договір не має чинності.

Страховий тариф– представляє ставку страхового внеску з одиниці страхової суми чи об'єкта страхування.

Страхові збитки– грошова оцінка втраченого чи пошкодженого майна або збитків від п/п діяльності, або витрат, пов'язаних із настанням цивільної відповідальності, а також компенсація збитків, завданих здоров'ю, життя застрахованої особи внаслідок настання страхового випадку.

У Цивільному кодексі України передбачено, що при здійсненні страховиком страхової виплати до нього переходить право подання зустрічного позову до суб'єкта через заподіяння шкоди - суброгація.

Абандон- Відмова страхувальника від права на майно.

Страхове покриття.

Страхове покриття(покриття страхової вартості) – це рівень прийнятого у договорі страхування або законі обсягу страхової відповідальності страховика грошової оцінки по відношенню до їх дійсної вартості.

Різниця між страховою вартістю витраховою сумою називається декувер.

Виділяються 3 види страхового покриття:

- Система пропорційного страхового покриття. Відшкодовується величина пропорційна страховій вартості чи збитку.

- Система покриття першого ризику. Відшкодовується збиток у розмірі страхової суми, встановленої законом або договором страхувальника, яка менша за страхову вартість.

- Система граничного страхового покриття. Використовується часто при страхуванні ризиків підприємницької діяльності. Цей вид передбачає відшкодування збитків, що визначається у вигляді різниці між встановленою договором реально досяжної величини доходу та фактичною меншою їх величиною.

Страхування із франшизою.

франшиза– передбачене умовамистрахування звільнення страховика від відшкодування збитків не перевищують певні розмір, % величини, яка відшкодовується, залишається утриманні страхувальника.

Франшиза має на меті підтримки стійкості страхової компанії за рахунок зменшення великих обсягів виплат малих сум. Цим досягається ефект або зниження страхових тарифів, або підвищення (за тих же тарифів) рівня покриття.

Розрізняють умовну(невирахувану) та безумовну(віднімається) франшизуяка встановлюється у вигляді % або як абсолютна величина.

S – страхова вартість.

Z – уч.

Якщо збитки не більше (1), то страховик нічого не платить.

Якщо збиток перевищив (1), ми отримуємо все.

Способи поділу ризиків.

Виділяють два способи поділу ризику:

1. Сострахування - проводиться за окремими великими договорами шляхом створення страховиками страхового пулу за окремим, конкретним договором.

2. Перестрахування – називається страхування одним страховиком (перестрахувальник, цедент) на певних договірних умовах ризику виконання всіх або частини своїх зобов'язань перед страхувальником в іншого страховика (перестрахувальник, цесіонарій).

Обсяг відповідальності, прийнятої він страхувальником називається ексцедентом.

Існує дві форми перестрахування:

1. Договірна

2. Факультативна (на відміну від договірної, здійснюється без заздалегідь встановлених угодою зобов'язань щодо передачі.)

4 типи договорів перестрахування:

1.Квотне пропорційне – страховик передає у перестрахування, відповідно до заздалегідь встановленому %, частина всіх прийнятих страхування ризиків за певними типами страхування. Таке страхування дозволяє забезпечити диверсифікацію ризиків.

2. Ексцедентне пропорційне перестрахування – встановлюється конкретна сума власної відповідальності страховика за кожним ризиком, що йому передається.

3. Непропорційне страхування ексцеденту збитку – страховик передає відповідальність у разі, якщо обсяг виплат перевищує встановлену межу ответственности.

4. непропорційне страхування ексцеденту збитковості – перестраховик входить у справу, коли збитковість страхової суми перевищує деякі межі, заздалегідь встановлені.

Збитковість страхової суми -середня величина виплат у рублях з одиниці виміру страхової суми за видом страхування та в масштабах територій за певний період.

Для перестраховика (цесіонарія) цедент грає роль франшизи.